Получите ответ на вопрос по 1С бесплатно, заполните заявку

Когда наступает момент начисления и выплаты заработной платы за декабрь, возникает вопрос корректности проведения этой операции. В этой статье рассмотрим, как правильно провести заработную плату за декабрь 2020 года и как заполнить отчёт 6-НДФЛ в программах 1С:Бухгалтерия 8 и 1С:Зарплата и управление персоналом 8.

На основании действующего законодательства установлены определённые требования, которые должны соблюдаться одновременно (письма Минтруда России от 09.07.2019 № 14-2/В-527):

- Определён максимально допустимый период времени, в течение которого должна быть выплачена заработная плата, — не более 15 календарных дней с последнего дня начисления части заработной платы.

- Периоды между выплатами частей заработной платы не превышают полмесяца.

Данные требования не могут быть исправлены ни по соглашению сторон, ни на основании коллективного договора (Письмо Минтруда России от 12.03.2019 № 14-2/ООГ-1663). Если работодатель допускает задержку в начислении и выплате зарплаты, он несёт ответственность в соответствии с Трудовым кодексом РФ и федеральными законами (ст. 142 ТК РФ).

При этом, если выплата заработной платы должна быть проведена во время новогодних каникул, можно сделать вывод, что работодателя нельзя привлечь к ответственности при выплате зарплаты в последний рабочий день перед наступлением этого периода (ст. 136 ТК РФ). Статья 136 ТК РФ носит защитный характер для работника, направлена на сокращение разрыва между выполнением его работы и платы за неё. Поэтому более ранняя выплата за отработанное время декабря не ухудшает положения сотрудника (Письмо Минтруда России от 12.11.2018 № 14-1/ООГ-8602).

При этом необходимо отметить, что невыплата или неполная выплата заработной платы в установленный срок влечёт наложение административного штрафа на должностных лиц (ч. 6 ст. 5.27 КоАП РФ). В рассматриваемом случае данное нарушение не возникает, так как к установленному сроку зарплата за декабрь уже будет выплачена.

На основании представленных данных уже можно сделать вывод, что зарплату за декабрь можно выплатить в последний рабочий день декабря, если выплата части зарплаты приходится на период новогодних праздников, то есть не позднее 11 января. Если продолжить рассмотрение последующей зарплаты за январь, то можно понять, что между последней выплатой за декабрь и первой выплатой за январь проходит более половины месяца. Это можно расценить как нарушение только в следующих случаях:

- если выплата заработной платы прошла ранее последнего рабочего дня декабря с условием, что по договору заработная плата выплачивается в новогодние каникулы;

- если дата выплаты приходится на период после новогодних каникул (после 10 января).

Тогда организация может быть привлечена к административной ответственности (ч. 1 ст. 5.27 КоАП РФ), так как она обязана соблюдать требования о том, что:

- зарплата выплачивается не реже двух раз в месяц (ч. 6 ст. 136 ТК РФ);

- выплата производится не позднее 15 числа после месяца, за который начислена заработная плата (ч. 6 ст. 136 ТК РФ в редакции Федерального закона от 03.07.2016 № 272-ФЗ);

- совпадение даты выплаты заработной платы и выходного или праздничного дня ведёт к тому, что зарплата выплачивается накануне этого дня (ч. 8 ст. 136 ТК РФ).

При рассмотрении других условий начисления заработной платы согласно части 4 статьи 91 ТК РФ закрытие табеля также является обязательной частью перед окончательным расчётом заработной платы работников. В соответствии с этим бухгалтер может рассчитать зарплату только в январе следующего года, так как может быть риск переплаты отдельным сотрудникам, по которым нет последних данных о фактической явке и отсутствиях. Тогда необходима корректировка полученной переплаты.

Далее рассмотрим удержание НДФЛ при выплате зарплаты за декабрь. В таком случае удержать НДФЛ можно как 31 декабря 2020 года, так и в январе 2021 года. Но если выдача заработной платы проходит раньше срока (ранее 31 декабря), тогда НДФЛ ещё нельзя удерживать. По мнению Минфина РФ, нельзя удерживать НДФЛ, пока месяц не закончился (Письмо Минфина РФ от 13.03.2018 № 03-04-06/15182). Следовательно, при выдаче зарплаты раньше срока необходимо выдать полный начисленный доход сотрудникам, а исчисленный НДФЛ за декабрь можно будет удержать уже в первой выплате января 2021 года (например, аванса за первую половину января).

Перечисление удержанного НДФЛ с декабрьской зарплаты можно провести в день удержания (31 декабря 2020 года) или в первый рабочий день следующего месяца (11 января 2021 года). Но нельзя проводить перечисление НДФЛ ранее удержания налога, тогда организация уплачивает налог за счёт собственных средств, что запрещено законом (п. 9 ст. 226 НК РФ).

Правила начисления и уплаты страховых взносов действуют в декабре аналогично другим месяцам. Уплата страховых взносов за декабрь 2020 года должна пройти не позднее 15 января 2021 года (п. 3 ст. 431 НК РФ). Начисление проходит в момент начисления дохода. Эти правила касаются уплаты всех взносов: на пенсионное, медицинское, социальное страхование на случай временной нетрудоспособности и травматизма. При необходимости можно перечислить взносы ранее 15 января, например 31 декабря.

Далее рассмотрим отражение заработной платы за декабрь в программах 1С с условием, что заработная плата должна была быть выплачена в период новогодних каникул (1–10 января 2021 года).

Сначала рассмотрим отражение в программе 1С:Бухгалтерия предприятия ред. 3.0. 31 декабря 2020 года проводится стандартное начисление заработной платы, в котором отражается исчисление НДФЛ от 31.12.2020.

Затем проводится ведомость на выплату заработной платы за декабрь 2020 года от 31.12.2020. Если проверить удержание НДФЛ, то увидим, что дата получения дохода и удержания налога стоит 31.12.2020.

Для проверки сроков перечисления НДФЛ в программе можно перейти в «Движение документа» ведомости и посмотреть регистр «НДФЛ к перечислению». По столбцу «Крайний срок уплаты» увидим, что это дата после окончания праздников — 11.01.2021.

Получается, программа предусматривает, что налог мы должны перечислить до 11 января 2021 года.

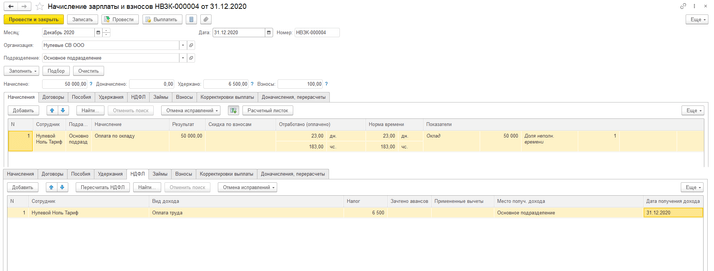

В программе 1С:Зарплата и управление персоналом ред. 3.1 проводятся аналогичные действия. Сначала проводим заполнение документа «Начисление зарплаты и взносов» на 31.12.2020.

Затем оформляем выплату по документу ведомости, в которой указываем дату — 31.12.2020. В ведомости также видим, что дата получения дохода соответствует дате документа.

Перейдём к заполнению расчёта 6-НДФЛ. При заполнении этой формы отчёта необходимо учитывать следующее. Начисленная заработная плата будет отражена только в разделе 1 отчёта 6-НДФЛ за 2020 год по строке 020. По строке 040 будет отражён исчисленный НДФЛ за декабрь и по строке 070 уже удержанный налог.

Таким образом, вне зависимости от срока перечисления налога раздел 1 в 6-НДФЛ за 2020 год будет заполнен.

Раздел 2 по данному доходу будет заполнен уже в первом квартале 2021 года, так как итоговая операция по перечислению налога осуществляется на следующий рабочий день после выплаты дохода. В нашем примере это 11 января 2021 года. В отчёте за первый квартал 2021 года заполняем раздел 2:

- по строке 100 отражается сумма дохода на дату его получения. В нашем примере это 31.12.2020;

- по строке 110 отражается сумма рассчитанного налога на дату выплаты — в нашем примере это также 31.12.2020;

- по строке 120 указывается срок перечисления налога — в нашем примере это первый рабочий день после новогодних каникул, 11.01.2021;

- строки 130 и 140 как итоговые суммы также включают данный доход и налог.

Таким образом, можно сделать вывод, если выплата заработной платы должна быть в период новогодних каникул, то её выплата правомерна в последний рабочий день.

При выплате заработной платы раньше последнего рабочего дня и удержании и перечислении НДФЛ существует риск привлечения организации к административной ответственности по части 1 статьи 5.27 КоАП РФ, то есть за нарушение трудового законодательства.

Если организация планирует выдать заработную плату декабря раньше срока, то нужно учитывать, что специалисты Росструда расценивают это как нарушение. Выдача зарплаты раньше срока предусмотрена, только если день выплаты приходится на выходной день.

По мнению Минфина РФ, нельзя удерживать НДФЛ, пока месяц не закончился, следовательно, возможны санкции за неудержание НДФЛ за период с 15 декабря по дату выплаты, так как НДФЛ будет признан уплаченным за счёт собственных средств (Письмо Минфина РФ от 13.03.2018 № 03-04-06/15182). Страховые взносы также следует начислить последним рабочим днём. Таким образом, целесообразнее произвести выплату зарплаты 31 декабря, в этом случае организация избежит риски возникновения споров с контролирующими органами. Специалисты Минтруда считают, что при выдаче заработка раньше срока права работников не нарушаются, поэтому нарушений нет.

В этой статье мы рассмотрели, как провести корректнoе начисление и выплату декабрьской заработной платы и отражение данных операций в программе 1С:Бухгалтерия предприятия ред. 3.0. Если возникнут сложности в работе с программой, обращайтесь в Центр экспертной поддержки 1С компании «Что делать Консалт». Наши эксперты легко и быстро решат ваш вопрос. Работайте в программах 1С с удовольствием!

Чтобы связаться с нами, позвоните по телефону +7 (499) 956-21-70 или напишите в онлайн-чат справа.