Когда и кому нужно применять рекомендуемую форму 6-НДФЛ

Новую рекомендуемую форму 6-НДФЛ нужно применять всем налогоплательщикам с 1 апреля 2024 года. То есть отчетность за I квартал 2024 года уже нужно сдать по этой форме. ФНС утвердила документ письмом от 04.12.2023 № БС-4-11/15166@.

Вообще ФНС утвердила новую форму расчета 6-НДФЛ еще раньше другим документом — приказом от 19.09.2023 № ЕД-7-11/649@. Но пока применять ее нельзя, так как форму обновляют. Это произошло, поскольку налоговики ввели два обязательных уведомления. Еще поменялись сроки уплаты НДФЛ, что тоже сказалось на форме. Поэтому пока применяйте рекомендованную форму.

Изменения в НДФЛ, из-за которых изменили форму отчета

| Суть изменения | Что нужно сделать |

| Ввели два срока перечисления НДФЛ | Не позднее 28-го числа нужно перечислить НДФЛ за период с 1-го по 22-е текущего месяца Не позднее 5-го числа следующего месяца нужно перечислить НДФЛ за период с 23-го по последнее число текущего месяца |

| Ввели два уведомления по НДФЛ | Не позднее 25-го числа текущего месяца нужно подать уведомление по НДФЛ за период с 1-го по 22-е текущего месяца Не позднее 3-го числа следующего месяца нужно подать уведомление по НДФЛ за период с 23-го по последнее число текущего месяца |

Пример

До 25 апреля нужно подать уведомление об НДФЛ за период с 1 по 22 апреля. До 3 мая нужно предоставить уведомление об НДФЛ за период с 23.04.2024 по 30.04.2024.

Как заполнить рекомендованную форму 6-НДФЛ

Форма 6-НДФЛ за I квартал состоит из титульного листа, раздела 1 и раздела 2.

Заполните:

Внимание

Налог в 6-НДФЛ округляют до целых рублей, а доходы и вычеты указывают с копейками.

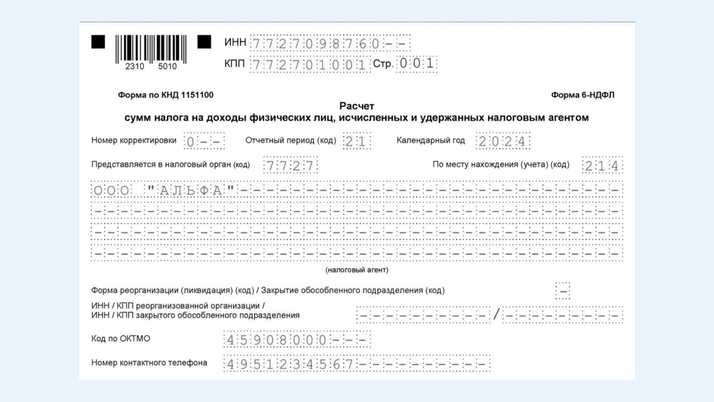

Как заполнить титульный лист формы 6-НДФЛ

Показали в таблице, как заполнить каждое поле титульного листа.

Что писать в полях титульного листа формы 6-НДФЛ

| Название поля | Правила заполнения |

| ИНН и КПП | Возьмите из документов о постановке на учет в налоговой, например из свидетельства. Если вы ИП, нотариус или адвокат, в поле КПП поставьте прочерк. |

| Номер корректировки | В первичном расчете поставьте «0». Если сдаете уточненный документ, ставьте номер корректировки: «1», «2» и т. д. |

| Отчетный период | Для расчета за I квартал поставьте «21». |

| Календарный год | Поставьте «2024». |

| Представляется в налоговый орган | Внесите 4 цифры: код налогового органа, в который сдаете расчет 6-НДФЛ. |

| По месту нахождения (учета) | Укажите код места представления расчета налоговым агентом. Например, «214» — по месту нахождения российской организации, «120» — по месту жительства ИП. |

| Налоговый агент | Организации вносят сокращенное наименование, если его нет — полное. ИП, адвокат, нотариус ставят Ф. И. О. без сокращений. |

| Форма реорганизации/Закрытие обособленного подразделения | Если ликвидируете компанию, поставьте «0». Коды для всех ситуаций смотрите в приложении 4 к Порядку заполнения расчета 6-НДФЛ. |

| ИНН/КПП реорганизованной организации/что закрытого обособленного подразделения | Заполните, если подаете расчет за закрытое обособленное подразделение или расчет подает правопреемник за реорганизованное лицо. В противном случае поставьте прочерк. |

| Код по ОКТМО | Если ОКТМО состоит из восьми знаков, оставшиеся ячейки не заполняйте. Укажите код по ОКТМО муниципального образования, на территории которого находится:

|

| Номер контактного телефона | Укажите телефонный код города и номер, по которому налоговый орган сможет связаться с вами. |

| Расчет составлен на ___ страницах с приложением подтверждающих документов или их копий на ___ листах | В первой графе укажите количество страниц расчета 6-НДФЛ. Если расчет подает или подписывает ваш представитель, во второй графе укажите количество листов документа, который подтверждает его полномочия. |

| Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю | Проставьте: 1 — если расчет 6-НДФЛ представляет налоговый агент; 2 — если расчет 6-НДФЛ представляет представитель налогового агента. |

| фамилия, имя, отчество <*> полностью | укажите: Ф. И. О. руководителя организации, если расчет представляет организация; Ф. И. О. индивидуального предпринимателя, адвоката, нотариуса, представителя налогового агента, если расчет представляют данные лица. |

| Подпись ______ Дата | Поставьте подпись, число, месяц, год подписания расчета 6-НДФЛ. |

| Наименование и реквизиты документа, подтверждающего полномочия представителя налогового агента | Следует заполнить в случае, когда расчет представляет представитель налогового агента. |

Как заполнить раздел 1 формы 6-НДФЛ

В этом разделе нужно отразить НДФЛ, подлежащий перечислению в бюджет, а также возвращенный работникам с 1 января по 31 марта (п. 24 Порядка).

Что указывать в строках раздела 1

| Строка | Что указать |

| Строка 020 | Общая сумма НДФЛ к перечислению в I квартале с разбивкой этой суммы по срокам уплаты |

| Строка 021 | 29.01.2024 |

| Строка 022 | 05.02.2024 |

| Строка 023 | 28.02.2024 |

| Строка 024 | 05.03.2024 |

| Строка 025 | 28.03.2024 |

| Строка 026 | 05.04.2024 |

| Строка 030 | НДФЛ, возвращенный работникам в I квартале, с разбивкой по периодам возврата |

| Строка 031 | НДФЛ, возвращенный с 1 по 22 января |

| Строка 032 | НДФЛ, возвращенный с 23 по 31 января |

| Строка 033 | НДФЛ, возвращенный с 1 по 22 февраля |

| Строка 034 | НДФЛ, возвращенный с 23 по 29 февраля |

| Строка 035 | НДФЛ, возвращенный с 1 по 22 марта |

| Строка 036 | НДФЛ, возвращенный с 23 по 31 марта |

Как заполнить раздел 2 формы 6-НДФЛ

Отразите доходы физлиц и исчисленный, удержанный и возвращенный НДФЛ с 1 января по 31 марта 2024 года. Полностью необлагаемые доходы в 6-НДФЛ не включают (п. 26 Порядка).

| Строка | Что указать |

| Строка 100 | Ставка налога, например 13 % или 15 % |

| Строка 110 | Количество физлиц, которым выплатили доходы в I квартале 2024 года |

| Строка 120 | Общая сумма доходов физлиц за I квартал, в том числе зарплата, премии, отпускные, больничные, без уменьшения на налог и вычеты |

| Строка 130 | Стандартные, социальные и имущественные вычеты |

| Строка 131 | Общая по всем физлицам налоговая база, строка 140 — исчисленный с нее НДФЛ (п. 28 Порядка) |

| Строка 160 | Налог, удержанный с 1 января по 31 марта, с разбивкой по периодам удержания (см. следующие строки) |

| строка 161 | НДФЛ, удержанный с 1 по 22 января |

| строка 162 | НДФЛ, удержанный с 23 по 31 января |

| строка 163 | НДФЛ, удержанный с 1 по 22 февраля |

| строка 164 | НДФЛ, удержанный с 23 по 29 февраля |

| строка 165 | НДФЛ, удержанный с 1 по 22 марта |

| строка 166 | НДФЛ, удержанный с 23 по 31 марта |

| Строка 170 | НДФЛ, который не сможете удержать до конца года (например, налог с подарка человеку, не получавшему от вас денежных доходов) |

| Строка 180 | Излишне удержанный НДФЛ, который не сможете вернуть до конца года (переплата по НДФЛ) |

| Строка 190 | НДФЛ, возвращенный с 1 января по 31 марта, с разбивкой по периодам возврата (см. следующие строки) |

| строка 191 | НДФЛ, возвращенный с 1 по 22 января |

| строка 192 | НДФЛ, возвращенный с 23 по 31 января |

| строка 193 | НДФЛ, возвращенный с 1 по 22 февраля |

| строка 194 | НДФЛ, возвращенный с 23 по 29 февраля |

| строка 195 | НДФЛ, возвращенный с 1 по 22 марта |

| строка 196 | НДФЛ, возвращенный с 23 по 31 марта |

Как заполнить форму 6-НДФЛ: образец

Ниже приведен фрагмент формы расчета 6-НДФЛ, а также ссылка, где его можно скачать целиком.

6-НДФЛ за I квартал 2024 года: примеры заполнения

Совет

Чтобы проверить показатели рекомендованной формы расчета, воспользуйтесь контрольными соотношениями из Письма ФНС от 20.12.2023 № БС-4-11/15922@.

Как и когда следует сдать рекомендованную форму 6-НДФЛ

Расчет следует заполнить и сдать в электронной форме по формату, рекомендованному ФНС в Письме от 04.12.2023 № БС-4-11/15166@.

Внимание

На бумажном носителе 6-НДФЛ могут заполнить и представить только налоговые агенты, у которых численность физических лиц, получивших доходы в налоговом периоде, до 10 человек включительно (п. 2 ст. 230 НК РФ, Письмо ФНС России от 15.11.2019 № БС-4-11/23242@, п. 16 Порядка заполнения расчета 6-НДФЛ).

6-НДФЛ за I квартал 2024 года необходимо сдать не позднее 25.04.2024.

Какие штрафы могут быть за нарушения при сдаче 6-НДФЛ

Собрали в таблице виды нарушений и ответственность при сдаче расчета 6-НДФЛ.

Виды нарушений и ответственность

Вид нарушения | Штраф или негативные последствия |

Невовремя сдали | Штраф 1 000 руб. за каждый полный или неполный месяц со дня, установленного для представления расчета, и до дня, когда он был представлен (п. 1.2 ст. 126 НК РФ). Риск блокировки счета, если вы не представите расчет в течение 20 рабочих дней по истечении установленного срока (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ). Штраф работника организации, ответственного за представление отчета: от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ). |

Ошиблись при заполнении или указали недостоверные сведения | Штраф 500 руб. (п. 1 ст. 126.1 НК РФ). |

Нарушили способ представления | Если вы обязаны сдавать расчет электронным способом, но представите его на бумаге, вас могут оштрафовать на 200 руб. (ст. 119.1 НК РФ). |

ФНС считает, что недостоверными сведениями могут быть любые заполненные реквизиты, не соответствующие действительности, некорректные данные. Таким образом, оштрафовать могут за ошибки:

- в персональных данных налогоплательщика;

- кодах доходов и вычетов;

- суммовых показателях (п. 3 Письма от 20.04.2021 № БС-4-11/5345@, Письмо от 09.08.2016 № ГД-4-11/14515).

Налоговая может снизить штраф, если ошибки не привели к уменьшению суммы НДФЛ, которую нужно уплатить в бюджет, или нарушению прав граждан (подп. 3 п. 1, п. 4 ст. 112 НК РФ, письма ФНС России от 14.07.2021 № БС-4-11/9883@, от 09.08.2016 № ГД-4-11/14515 (п. 3)).

Разъяснения ведомства даны в период действия прежней формы расчета 6-НДФЛ, однако, полагаем, они по-прежнему актуальны.

Внимание

Если вы сами нашли ошибки в поданном 6-НДФЛ, рекомендуем представить в налоговую уточненный расчет. Сделать это нужно до того, как узнаете, что налоговый орган обнаружил в расчете недостоверные сведения. Тогда вас не оштрафуют по п. 1 ст. 126.1 НК РФ.