Получите ответ на вопрос по 1С бесплатно, заполните заявку

Как сотрудник получает доход по договору займа

Организации регулярно практикуют выдачу займов своим сотрудникам на определенные цели. Как правило, процентная ставка по таким договорам ниже рыночной либо проценты отсутствуют совсем. В результате выгоду получают обе стороны: сотрудник экономит на расходах по обслуживанию займа, а организация получает ожидаемый доход.

Таким образом, сотрудник получает доход в виде материальной выгоды от экономии на процентах. А любой доход, кроме пунктов, прописанных законодательством, облагается налогом на доходы с физических лиц.

Внимание

На текущий момент у организации могут быть действующие договоры займа, заключенные в период действия льготы, и вновь заключаемые договоры. В тех и других необходимо проверить настройки, чтобы не возникало сложностей с исчислением налога.

Материальная выгода от экономии на процентах, полученная в 2021–2023 годах, с целью поддержки инвесторов была освобождена от налогообложения в соответствии со статьей 217 НК РФ. В 2024 году эта льгота упразднена, и матвыгода снова облагается налогом по ставке 35 %, как это было ранее.

Как удержать НДФЛ с матвыгоды в программе 1С

В программах 1С удержание НДФЛ с матвыгоды автоматизировано. Этот процесс мы рассмотрим на примере.

Пример

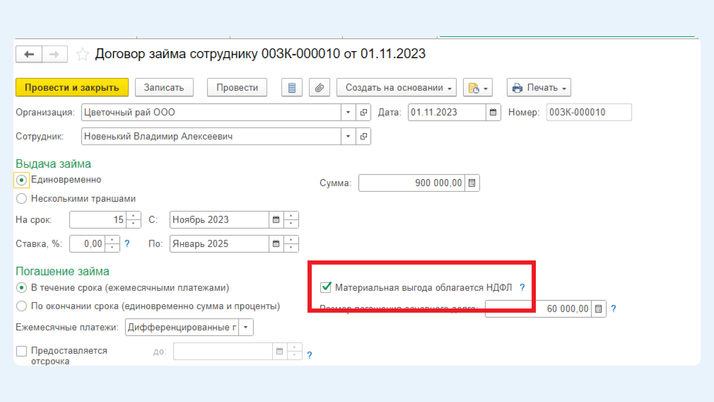

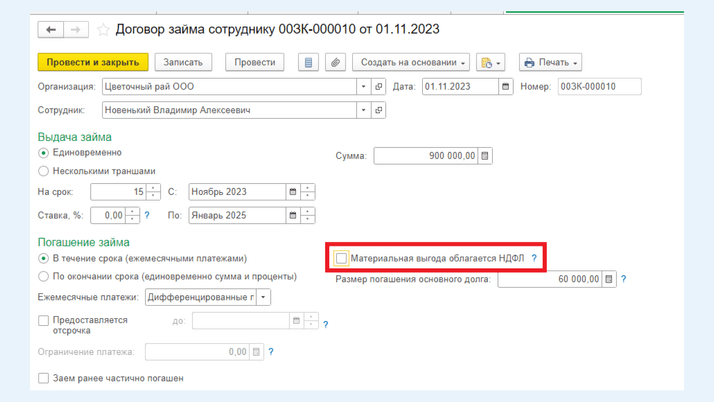

ООО «Цветочный рай» ведет учет зарплаты в программе 1С:Зарплата и управление персоналом ред. 3.1. В ноябре 2023 года выдали беспроцентный заем сотруднику Новенькому Владимиру Алексеевичу на сумму 900 тыс. рублей сроком на 15 месяцев. Согласно условиям договора платеж по займу будет ежемесячно удерживаться из зарплаты сотрудника.

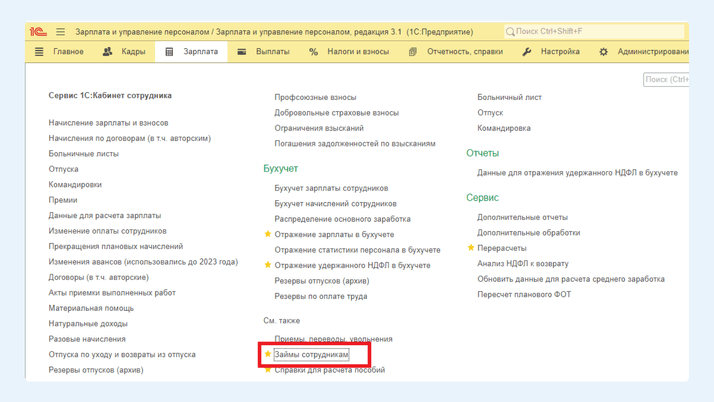

Бухгалтерия организации «Цветочный рай» регистрирует составленный договор в 1С документом «Договор займа сотруднику», который находится в разделе «Зарплата».

Далее в документе проверяем галочку «Материальная выгода облагается НДФЛ».

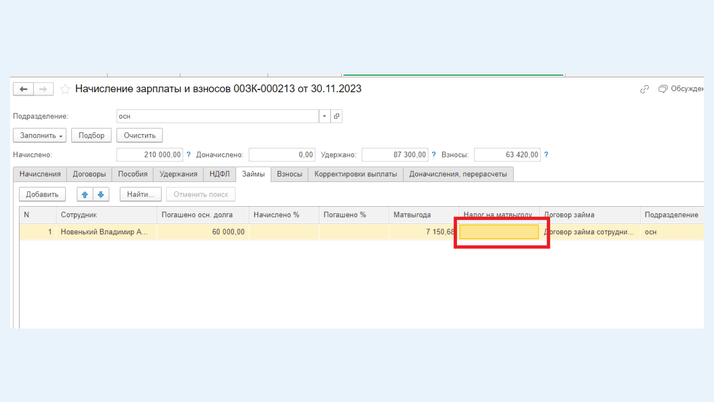

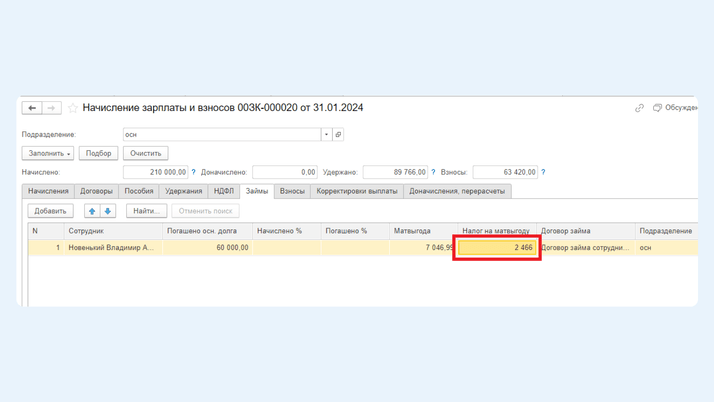

Первый месяц удержания займа — ноябрь. Проверим расчеты. В документе «Начисление зарплаты и взносов» переходим в раздел «Займы».

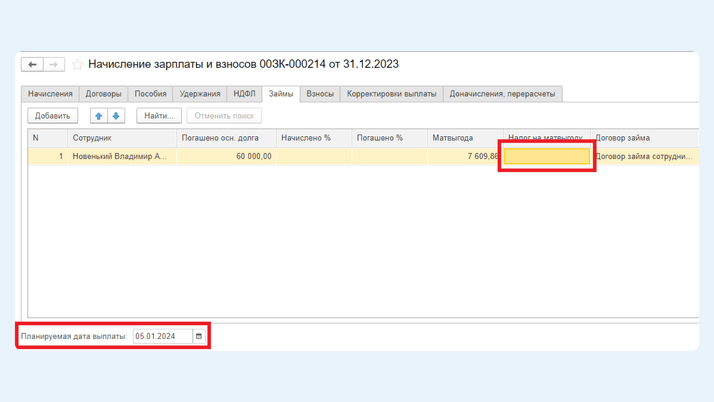

Такая же картина при начислении зарплаты за декабрь. Стоить отметить, что в декабрьской зарплате НДФЛ с суммы материальной выгоды не рассчитывается, несмотря на то что в поле «Планируема дата выплаты» стоит 05.01.2024.

То есть, несмотря на то что на дату выплаты зарплаты период льготы закончился, это правильное поведение программы, поскольку датой получения дохода по матвыгоде считается последний день месяца, а не дата выплаты зарплаты.

В период с ноября по декабрь настройка по НДФЛ никак не повлияла на наши расчеты. Переходим к 2024 году. В начислении зарплаты за январь открываем закладку «Займы» и проверяем расчет.

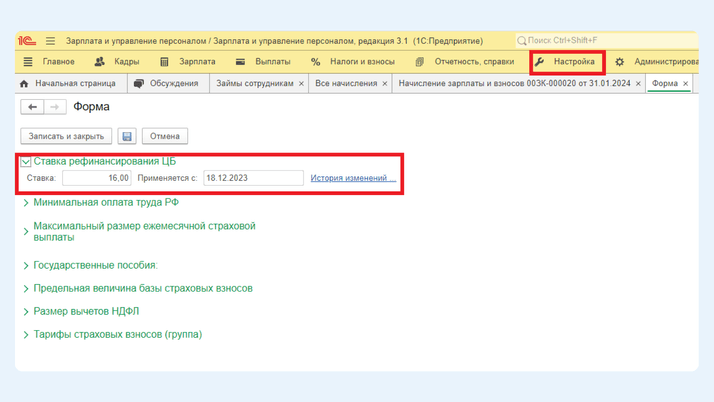

Сумма материальной выгоды, то есть нашей налоговой базы, определяют исходя из ключевой ставки ЦБ на текущий момент. В январе еще действует ставка, установленная 18 декабря 2023 года, 16 %. В программе посмотреть текущее значение можно в разделе «Настройка», подраздел «Сервис» — «Редактирование законодательных значений», пункт «Ставка рефинансирования ЦБ». НДФЛ с суммы матвыгоды исчисляют по ставке 35 %.

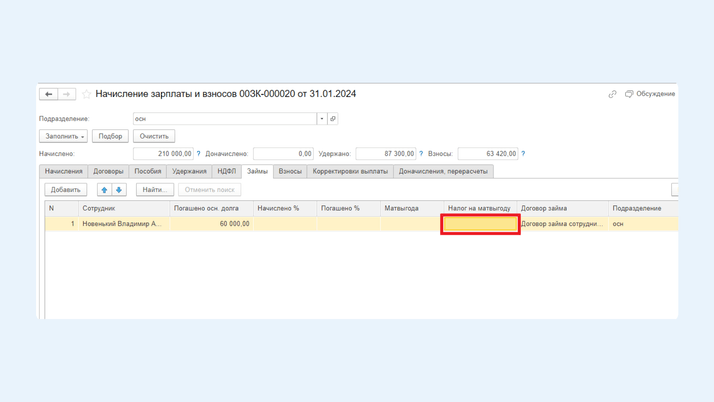

Теперь представим ситуацию, что при оформлении договора займа была ошибочно снята галочка «Материальная выгода облагается НДФЛ».

При удержании займа за период с ноября по декабрь 2023 года мы не обратили на это внимание, поскольку действовала льгота по НДФЛ. В январе поля матвыгода и налог с матвыгоды остаются пустыми, что идет вразрез с требованиями законодательства.

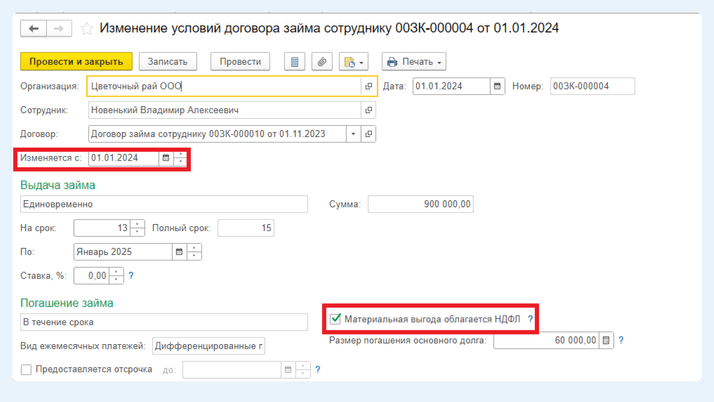

Документ «Договор займа сотруднику» недоступен для редактирования, поскольку выплата займа сотруднику отражена в учете. Чтобы исправить ситуацию в текущем периоде, воспользуемся документом «Изменение условий договора займа сотруднику». В поле «Изменяется с» ставим дату 01.01.2024 и проверяем остальные поля заполненного документа. В поле «Материальная выгода облагается НДФЛ» ставим галочку. Записываем и проводим документ.

Возвращаемся к январской зарплате. Пересчитываем документ. На закладке «Займы» теперь рассчитана материальная выгода и налог на нее. Документ заполнен правильно.

Что в итоге

- В 2024 году заканчивается срок действия льготы по освобождению от НДФЛ с материальной выгоды, полученной от экономии на процентах по договору займа.

- С 1 января 2024 года вновь начинаем рассчитывать налог.

- Чтобы в программе 1С:Зарплата и управление персоналом ред.3.1 не возникло с этим проблем, проверяем настройки договора займа сотруднику.

- В документе обязательно должна стоять галочка «Материальная выгода облагается НДФЛ». Для переходящих по сроку договоров, в которых ошибочно не было этой настройки, на основании договора займа создаем документ «Изменение условий договора займа», где ставим эту галочку.

Остались вопросы по учету и оплате праздничных и выходных дней в 1С:ЗУП? Обращайтесь к нам по номеру телефона +7 (499) 956-21-70 или по почте tlm1c@4dk.ru.