С 1 октября уведомление по НДФЛ можно подавать дважды, но делать это вы не обязаны. Кроме того, уведомление об исчисленных суммах налогов можно подать с «минусом». Кроме того, нельзя нарушать в уведомлении контрольные соотношения. Обо всех этих особенностях читайте в нашей статье.

Изменение 1. Промежуточное уведомление по НДФЛ

В течение последнего квартала 2023 года налоговые агенты добровольно могут, но не обязаны, направлять уведомления по НДФЛ два раза в месяц:

- первое – промежуточное, его нужно подать не позднее 12-го числа и отразить в нем НДФЛ, удержанный с 23-го числа предыдущего месяца до 9-го числа текущего;

- второе – основное, следует подать не позднее 25-го числа, в нем нужно отразить сумму налога за весь период, то есть с 23-го числа предыдущего месяца по 22-е число текущего.

Это придумали не для удобства налоговых агентов, а для того, чтобы региональные бюджеты быстрее получали финансирование.

Пример

Организация за сентябрь планирует совершить выплаты в следующие сроки:

- аванс по зарплате за первую половину октября – 25.09.2023;

- окончательный расчет за сентябрь, зарплата за вторую половину сентября –10.10.2023.

Если организация решит подать оба уведомления, промежуточное и основное, то:

- в первом – уведомление по сроку 12.10 отразит НДФЛ с аванса за октябрь;

- во втором – нужно отразить как НДФЛ с аванса за октябрь, так налог с зарплаты за вторую половину сентября.

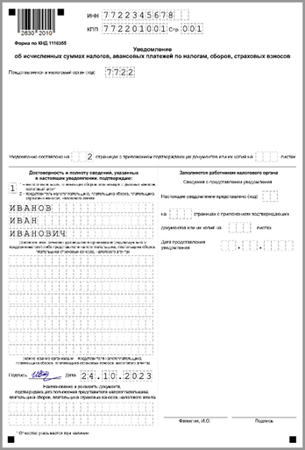

Как заполнить уведомление: образец

Титульный лист выглядит так:

Полностью образец заполнения смотрите в КонсультантПлюс

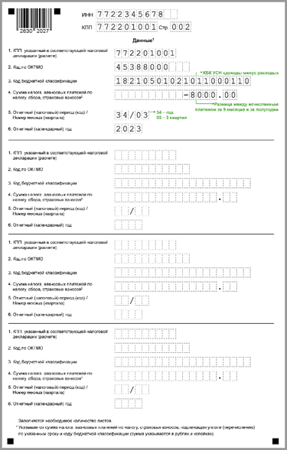

Изменение 2. Отрицательное уведомление (с «минусом»)

Теперь есть возможность подать уведомление об исчисленных налогах с «минусом», то есть с отрицательной суммой. Такое может быть, если по итогам отчетного квартала авансовый платеж, например, по УСН, меньше, чем АП по итогам предыдущего квартала.

Скачать пример заполнения с комментариями можно в КонсультантПлюс.

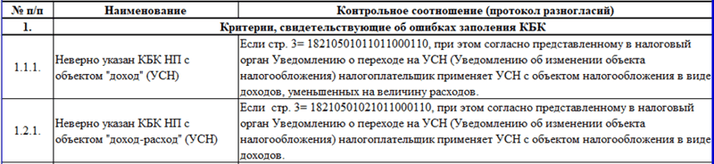

Изменение 3. Контрольные соотношения для уведомлений

Согласно действующей с 1 октября этого года редакции Налогового кодекса, уведомление не будет считаться представленным, если КС будут нарушены. В этом случае по такому уведомлению не пройдет начисление на ЕНС и не будут списаны деньги из сальдо (п. 9 ст. 58 НК РФ).

Внимание

На момент подготовки статьи КС еще не были утверждены, и в настоящий момент имеется только проект Приказа ФНС России (ID: 01/02/08-23/00141296).

Если до срока сдачи уведомлений в октябре КС не будут введены, то полагаем, что октябрьские уведомления проверять по КС еще не будут.

Контрольные соотношения

Смотреть все контрольные соотношения в КонсультантПлюс