До 25 июля нужно сдать 6-НДФЛ за первое полугодие. Подготовили для вас список правил, которые важно учесть, таблицу заполнения разделов и готовый образец. А еще рассказали, как проверить, нет ли в форме ошибок.

Как заполнить 6-НДФЛ

Выделили для вас 7 правил, которых нужно придерживаться, когда заполняете 6-НДФЛ. Что включить в каждый раздел — показали в таблице.

7 правил при заполнении 6-НДФЛ

- Справки о доходах не заполняйте, они нужны только в годовом 6-НДФЛ (Письмо ФНС России от 06.04.2021 № БС-4-11/4577@).

- Аванс или зарплату за март, выплаченные начиная с 23 марта, покажите в разделах 1 и 2, выплаченные раньше — только в разделе 2.

- Зарплату, начисленную в июне, а выплаченную в июле, в 6-НДФЛ за полугодие не включайте. Аванс и зарплату за июнь, выплаченные до 22 июня включительно, покажите в разделах 1 и 2, выплаченные с 23 по 30 июня — только в разделе 2 (Письмо ФНС России от 09.11.2022 № БС-4-11/15099@).

- Налог в 6-НДФЛ указывают без копеек с округлением до целых рублей, а доходы и вычеты — с копейками.

Таблица заполнения разделов

Заполните титульный лист, раздел 1 — по каждому КБК и раздел 2 — по каждому КБК и каждой ставке налога.

| Название раздела/поля | Какую информацию вносить |

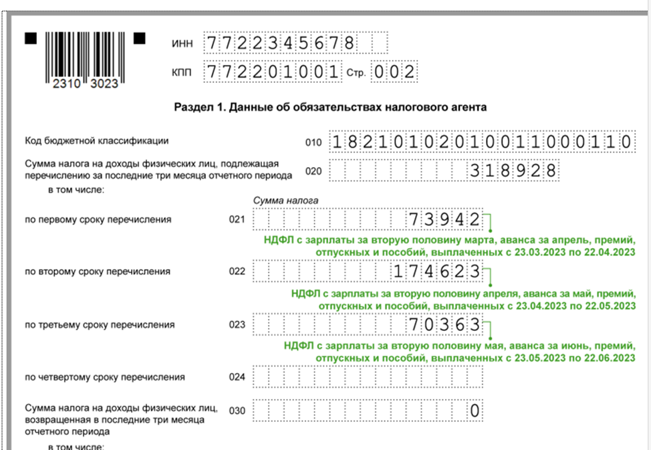

| Раздел 1 | НДФЛ со сроками перечисления в бюджет во II квартале 2023 г., а также возвращенный работникам во II квартале (п. 3.2 Порядка) |

| Поле 020 | Общая сумма НДФЛ к перечислению во II квартале. Поля 021, 022, 023 — НДФЛ со сроками уплаты 28.04.2023, 29.05.2023 и 28.06.2023. Поле 024 не заполняйте |

| Поле 030 | НДФЛ, который вернули работникам во II квартале. Разбейте налог по датам: поле 031 — дата возврата, 032 — возвращенная сумма |

| Раздел 2 | Данные о суммах дохода, исчисленного и удержанного налога с 1 января по 30 июня 2023 г. нарастающим итогом. Полностью необлагаемые доходы в 6-НДФЛ не включайте (п. 4.1 Порядка). |

| Поле 110 | Зарплата, отпускные, больничные и другие доходы, выплаченные в первом полугодии 2023 г., общей суммой без уменьшения на налог и вычеты |

| Поле 112 | Все доходы по трудовым договорам, в том числе зарплата, премии, отпускные, больничные |

| Поле 130 | Вычеты: стандартные, социальные, имущественные |

| Поле 140 | Исчисленный с этих доходов НДФЛ (Письмо ФНС России от 06.03.2023 № ЗГ-3-11/3160@) |

| Поле 160 | Налог, удержанный во II квартале. Этот налог может не совпадать с суммой НДФЛ в поле 140, например, если были доходы в натуральной форме |

| Поле 170 | Только НДФЛ, который не сможете удержать до конца года. Например, налог с подарка человеку, не получавшему от вас денежных доходов |

| Поле 180 | Излишне удержанный НДФЛ, который не сможете вернуть до конца года (переплата по НДФЛ) |

| Поле 190 | НДФЛ, возвращенный работникам с начала года |

Как проверить форму 6-НДФЛ по контрольным соотношениям

Перед тем как сдать расчет 6-НДФЛ в налоговую инспекцию, рекомендуем его проверить. Это можно сделать так же, как это делает налоговая инспекция: при помощи контрольных соотношений (Письмо ФНС России от 18.02.2022 № БС-4-11/1981@, уточнены письмами ФНС России от 26.06.2023 № БС-4-11/8049@, от 22.05.2023 № БС-4-11/6401, от 19.04.2023 № БС-4-11/5042@, от 30.01.2023 № БС-4-11/1010@, от 10.03.2022 № БС-4-11/2819@).

Контрольные соотношения показателей формы 6-НДФЛ

Можно, в частности, проверить показатели полей внутри расчета 6-НДФЛ за отчетный период. Контрольные соотношения № 2.1, 2.2 и 3.1 не применяют. Контрольное соотношение № 1.26 применяют только к годовому расчету, начиная с представления расчета 6-НДФЛ за 2023 год (письма ФНС России от 26.06.2023 № БС-4-11/8049@, от 30.01.2023 № БС-4-11/1010@, от 22.05.2023 № БС-4-11/6401).

Какие штрафы установлены за нарушения при сдаче 6-НДФЛ

Оштрафовать могут, если не вовремя предоставите отчет, сделаете ошибки или внесете недостоверные сведения, нарушите способ представления 6-НДФЛ.

Штрафы за несвоевременное представление 6-НДФЛ

1 000 рублей за каждый полный или неполный месяц со дня, установленного для представления расчета, и до дня, когда его сдали. Разъяснения ФНС дала в период действия прежней формы расчета 6-НДФЛ, однако, полагаем, они по-прежнему актуальны (п. 1.2 ст. 126 НК РФ, Письмо ФНС России от 09.08.2016 № ГД-4-11/14515 (п. 1)).

Работника организации, ответственного за его представление, могут оштрафовать на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

Налоговые органы также вправе приостановить операции по банковским счетам, переводы электронных денежных средств, если вы не представили расчет в течение 20 рабочих дней по истечении установленного срока (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Штрафы за ошибки и недостоверные сведения в форме 6-НДФЛ

За ошибки, недостоверные сведения в расчете по форме 6-НДФЛ с вас могут взыскать штраф в размере 500 рублей. По мнению ФНС России, недостоверными сведениями могут быть любые заполненные реквизиты, не соответствующие действительности, некорректные данные (п. 1 ст. 126.1 НК РФ, письма от 20.04.2021 № БС-4-11/5345@, от 09.08.2016 № ГД-4-11/14515 (п. 3)).

Таким образом, оштрафовать могут за ошибки:

- в персональных данных налогоплательщика;

- кодах доходов и вычетов;

- суммовых показателях.

В то же время налоговые органы могут снизить штраф, если ошибки не привели к уменьшению суммы НДФЛ, которую нужно уплатить в бюджет, или нарушению прав граждан (подп. 3 п. 1, п. 4 ст. 112 НК РФ, письма ФНС России от 14.07.2021 № БС-4-11/9883@, п. 3 Письма от 09.08.2016 № ГД-4-11/14515).

Совет

Если вы самостоятельно выявили ошибки в расчете 6-НДФЛ, рекомендуем представить в налоговый орган уточненный расчет. Сделать это нужно до того, как вы узнаете, что инспекторы обнаружили в расчете недостоверные сведения. В этом случае вас не должны оштрафовать по п. 1 ст. 126.1 НК РФ (п. 2 ст. 126.1 НК РФ).

Штраф за несоблюдение способа представления формы 6-НДФЛ

Если вы обязаны сдавать расчет электронным способом, но представите его на бумаге, вас могут оштрафовать на 200 руб. (ст. 119.1 НК РФ).

Как корректировать ошибки в расчете 6-НДФЛ

Если в 6-НДФЛ вы не отразили какие-либо сведения или нашли ошибки, то нужно сдать уточненный расчет за тот же период. Это могут быть ошибки в суммах доходов, вычетах, суммах налога, персональных данных работников и другие неточности. Также потребуется представить уточненный расчет, если вы пересчитываете налог за истекший год (п. 6 ст. 81 НК РФ).

Конкретных сроков для сдачи корректирующего расчета 6-НДФЛ нет. Его желательно подать до того, как ошибку найдет налоговый орган. Так вы сможете избежать штрафа за предоставление недостоверных сведений (п. 2 ст. 126.1 НК РФ).

Уточненный расчет нужно заполнить по форме, действовавшей в период, за который вносятся изменения (п. 5 ст. 81 НК РФ). Если вы уточняете расчет 6-НДФЛ за 2022 год, поданный по форме, действующей в том периоде, то его заполняют так:

- в строках, где допустили ошибки, укажите верные значения вместо ошибочных.

В остальных строках расчета укажите те же данные, что и в первичном расчете.

Что делать, если в 6-НДФЛ неверно указали КПП или ОКТМО

В этом случае нужно сдать уточненный расчет 6-НДФЛ. Но нужно заполнить и сдать в налоговый орган два расчета 6-НДФЛ с учетом следующего:

- в одном расчете следует указать номер корректировки «0--». В нем проставляют верные значения КПП или ОКТМО. Остальные строки переносят из первичного расчета;

- второй расчет подают с номером корректировки «1--». КПП или ОКТМО указывают те же, что и в ошибочном отчете. Во всех разделах расчета проставляют нули.

Разъяснения даны в Письме ФНС России от 12.08.2016 № ГД-4-11/14772 в период действия прежней формы расчета 6-НДФЛ. Однако, полагаем, они по-прежнему актуальны.

Что делать, если ошибки в справках о доходах

Если в расчете 6-НДФЛ вы допустили ошибки в справках о доходах и суммах налога физлица, в составе уточненного расчета за налоговый период надо представить корректирующие справки. Их необходимо заполнить в том же порядке, что и первичные, только указав правильные сведения. При этом в общей части корректирующей справки отразите:

- в поле «Номер справки» — номер первичной справки, в которой были допущены ошибки;

- в поле «Номер корректировки сведений» — порядковый номер корректировки, например «01», если вносите изменения в справку впервые.

Если в 6-НДФЛ вы представили справку о доходах и суммах налога физлица ошибочно, то в составе уточненного расчета за налоговый период нужно подать аннулирующую справку. В ее общей части отразите (п. 5.1, 5.3 Порядка заполнения расчета 6-НДФЛ):

- в поле «Номер справки» — номер первичной справки, которую следует аннулировать;

Полагаем, в аннулирующей справке в разделе 1 надо перенести данные из первичной справки, а разделы 2–4 и приложение к справке не заполнять, поскольку такой порядок заполнения был установлен для формы 2-НДФЛ, которая похожа на действующую форму справки. За разъяснениями по данному вопросу рекомендуем обратиться в вашу инспекцию.