Кто и когда должен подать декларацию

Декларацию по НДС должны подавать:

- российские организации (ИП) на ОСН, на ЕСХН;

- налоговые агенты по НДС, в том числе неплательщики НДС;

- иностранные организации, для которых предусмотрена такая обязанность;

- импортеры товаров в РФ —

и др. (п. 1 ст. 143, п. 5 ст. 174, пп. 1, 4 ст. 174.1 НК РФ).

Внимание

Если вы плательщик НДС, но в каком-то периоде не вели деятельность или она не облагалась налогом, то вам все равно придется подать в инспекцию декларацию.

Срок сдачи по итогам I квартала — не позднее 25.04.2024 (п. 7 ст. 6.1, ст. 163, п. 5 ст. 174, п. 4 ст. 174.1, п. 8 ст. 174.2 НК РФ).

Куда, в какой форме и каким способом сдавать декларацию

Декларацию по НДС следует сдавать в налоговый орган, в котором вы состоите на налоговом учете. Форма декларации, Порядок ее заполнения и формат предоставления в электронном виде утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

По общему правилу декларацию по НДС сдают только в электронной форме по ТКС через оператора ЭДО (п. 5 ст. 174 НК РФ).

Внимание

Из этого правила есть исключения: некоторые налоговые агенты, а также иностранные организации, которые платят налог на Google.

Если вы налоговый агент, то можете подать декларацию по НДС на бумаге только при одновременном выполнении следующих условий:

- вы не платите НДС или освобождены от его уплаты. Например, вы применяете УСН (Письмо ФНС России от 05.10.2021 № КВ-4-3/14105@);

- вы не являетесь крупнейшим налогоплательщиком;

- вы не покупали сырые шкуры животных, металлолом, макулатуру, вторичный алюминий или его сплавы;

- среднесписочная численность ваших работников за предшествующий календарный год — не более 100 человек;

- вы не являетесь посредником, который выставляет счета-фактуры от своего имени (пп. 3, 12 ст. 80, п. 5 ст. 174 НК РФ).

Налоговый агент по НДС: случаи, расчет, уплата, вычет

Из чего состоит декларация и как ее заполнить

В декларации всегда будут титульный лист, разделы 1, 3, 8 и 9. Остальные разделы предназначены для специфических операций. Собрали в таблице, как заполнить обязательные для всех разделы.

Что указывают в разделах декларации

| Раздел | Что указывать |

| Раздел 1 | В этом разделе отразите сумму НДС к уплате или к возмещению. |

| Раздел 3 | В этом разделе отразите расчет налоговой базы, суммы вычетов и налога. |

| Раздел 8 | В этот раздел перенесите сведения из книги покупок. |

| Раздел 9 | В этот раздел перенесите сведения из книги продаж. В оба раздела данные переносите с помощью программного обеспечения, это позволит избежать ошибок. |

| Разделы 2, 4, 5, 6, 7, 10, 11 и 12 | Эти разделы заполняйте, если в квартале были соответствующие операции. Например, при аренде муниципального имущества нужно заполнить раздел 2 для налоговых агентов, при совершении освобождаемых от НДС операций — раздел 7. |

| Титульный лист | Его заполняйте в последнюю очередь. |

Титульный лист в декларации за I квартал 2024 года нужно заполнить в общем порядке. Там есть ряд особенностей, мы собрали их в отдельную таблицу.

Особенности заполнения титульного листа декларации по НДС

| Раздел, строка, поле | Что указывать |

| Налоговый период (код) | Код 21 укажите в декларации за I квартал. |

| Отчетный год | 2024 |

| Раздел 1 | Отразите НДС к уплате (к возмещению) с указанием кода ОКТМО по месту уплаты НДС и КБК (пп. 33, 34.1, 34.2 Порядка заполнения декларации по НДС). |

| Строка 040 раздела 1 | Отразите НДС к уплате. |

| Строка 050 раздела 1 | При возникновении НДС к уплате здесь проставляют прочерк (п. 16.3 Порядка заполнения декларации по НДС). |

| Раздел 2 | Этот раздел заполняют налоговые агенты. |

| Раздел 3 | В этом разделе отражайте операции, которые облагаются НДС по обычным и расчетным ставкам, а также соответствующие вычеты. |

| Строки 010–118 раздела 3 | Отразите начисленный НДС и налог к восстановлению. |

| Строки 120–190 раздела 3 | Отразите налоговые вычеты. |

| Строки 200 и 210 раздела 3 | Укажите итоговые показатели по разделу 3. |

| Приложение 1 к разделу 3 | Следует заполнить, если вы восстанавливаете НДС по основным средствам, которые стали использовать в необлагаемой деятельности. |

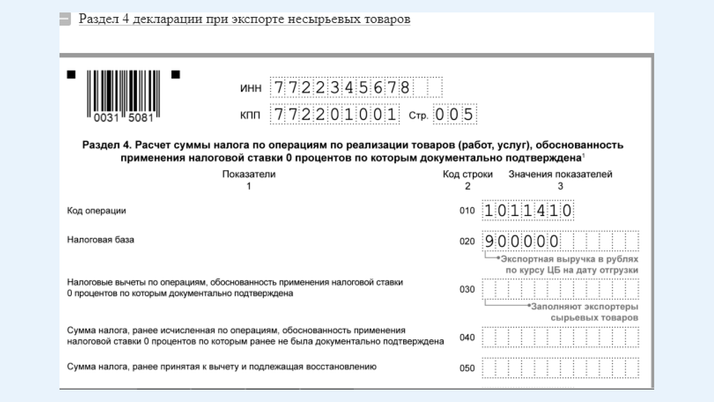

| Раздел 4 | Этот раздел следует заполнять по экспортным и иным операциям, по которым подтверждена ставка НДС 0 %. |

| Строки 010 – 050 Раздела 4 | В этих строках укажите данные по операции. |

| Строки 060–080 раздела 4 | Эти строки следует заполнить, если после подтверждения ставки 0 % был возврат товаров. |

| Строки 090–110 раздела 4 | Эти строки следует заполнить, если после подтверждения ставки 0 % изменялась цена. |

| Строки 120–130 раздела 4 | Итоговые суммы НДС по разделу 4 к возмещению или к уплате. |

| Раздел 5 | Этот раздел заполните, если хотите дозаявить вычеты по операциям по ставке 0 %, которые не заявили раньше — в квартале, когда подтвердили ставку 0 %, или в квартале, за который отчитались о неподтверждении ставки. Раздел заполните по каждому кварталу, в котором отражали соответствующую нулевую операцию без данных вычетов. Не отражайте в разделе входной (ввозной) НДС при продаже несырьевых товаров в режиме экспорта, реэкспорта, СТЗ или совершении других операций, к которым не применяется специальный порядок вычета входного (ввозного) НДС, предусмотренный для нулевых операций. |

| Строки 040 и 050 | Если ставка 0 % подтверждена, то по каждому коду в строке 030 заполните эти строки. |

| Строки 060 и 070 | Если ставка 0 % не подтверждена. |

| Раздел 6 | Этот раздел следует заполнить, если вы не подтвердили в срок ставку НДС 0 %. |

| Строки 010–040 | Укажите данные по неподтвержденной нулевой операции: ее код, налоговую базу, начисленный НДС и вычеты. |

| Строки 050–060 | Укажите итоговые суммы начисленного НДС и вычетов по всем операциям, указанным в блоках строк 010–040. |

| Строки 070–100 | Заполните, если по неподтвержденной нулевой операции был возврат товаров (отказ от товаров, работ, услуг). |

| Строки 110–150 | Заполните, если по неподтвержденной операции изменялась цена товаров, работ, услуг. |

| Строки 160–170 | Укажите итоговые суммы НДС по разделу 6 к уплате или к возмещению. |

| Раздел 7 | Если у вас были операции, не облагаемые НДС, а этот раздел декларации вы не заполнили, вас могут привлечь к ответственности. |

| Графы 1–4 раздела 7 | Отразите сведения об операциях, по которым НДС не уплачивается. |

| Строка 010 раздела 7 | Эту строку заполните, если получали аванс по операциям с длительным циклом производства. |

| Раздел 8 | В этом разделе отразите сведения из книги покупок обо всех счетах-фактурах поставщиков и иных документах, по которым принимаете НДС к вычету в отчетном квартале (п. 5.1 ст. 174 НК РФ, разд. XIII Порядка заполнения декларации по НДС). |

| Приложение 1 к разделу 8 | Здесь отразите счета-фактуры, которые вы регистрировали в дополнительных листах книги покупок. |

| Раздел 9 | Этот раздел декларации нужно заполнить, если вы являетесь плательщиком НДС или налоговым агентом и в истекшем квартале исчисляли НДС. В нем отразите данные из книги продаж, то есть сведения обо всех зарегистрированных там счетах-фактурах и иных документах (п. 5.1 ст. 174 НК РФ, разд. X Порядка заполнения декларации по НДС). |

| Приложение 1 к разделу 9 | Здесь отразите счета-фактуры, которые вы регистрировали в дополнительных листах книги продаж. |

| Раздел 10 | Этот раздел декларации заполните при выставлении счета-фактуры на отгрузку (аванс), корректировочного счета-фактуры или сводного счета-фактуры в рамках посреднической деятельности. Заполните его на основании части 1 журнала учета полученных и выставленных счетов-фактур. По каждой записи в части 1 журнала учета заполните отдельный лист раздела 10 декларации. Количество листов раздела 10 должно быть равно числу записей в части 1 журнала. |

| Раздел 11 | Этот раздел декларации заполните на основе части 2 журнала учета счетов-фактур. Укажите в разделе сведения по полученным счетам-фактурам на отгрузку и аванс, корректировочным и сводным счетам-фактурам в рамках посреднической деятельности. По каждой записи в части 2 журнала учета заполните отдельный лист раздела 11 декларации. Количество листов раздела 11 должно быть равно числу записей в части 2 журнала. |

| Раздел 12 | В этом разделе отразите сведения из счетов-фактур, выставленных покупателям с выделением суммы НДС (п. 51 Порядка заполнения декларации по НДС):

По каждому счету-фактуре, выставленному с выделенной суммой налога, заполните отдельный лист раздела 12 в следующем порядке (пп. 51.2–51.5 Порядка заполнения декларации по НДС). |

Эксперты КонсультантПлюс подробно рассказали о порядке заполнения декларации в готовом решении.

Как заполнить декларацию: образец

Здесь приведен фрагмент заполненной декларации, полностью вы его можете скачать по ссылке, указанной ниже.

Скачать заполненный образец полностью с комментариями экспертов