Уведомление о суммах по НДФЛ

Начнем с уведомления о суммах начисленных налогов по НДФЛ, который удерживается с 23.02.2024 по 29.02.2024. Срок сдачи налога — 3 марта, но в связи с тем, что 3-е число выпадает на выходной, будет перенос на 4 марта. Это уведомление формируют только в программе 1С:Бухгалтерия ред. 8.3. Его можно сформировать автоматически или вручную.

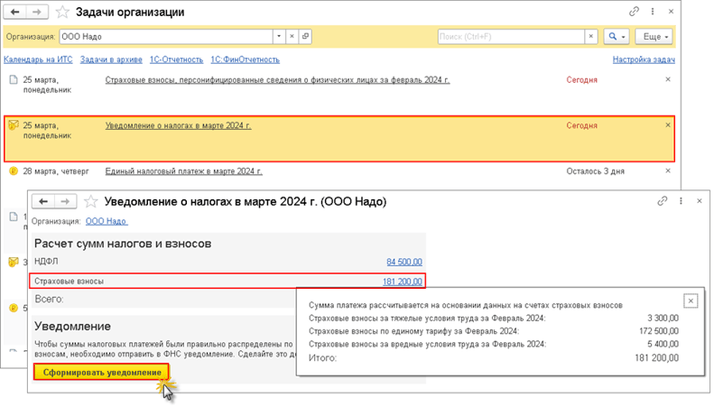

Для автоматического формирования отчета потребуется зайти в раздел «Главное» – «Задачи организации». Рекомендуется делать именно через задачи организации, для корректного отражения в ЕНС.

Как сформировать уведомление по НДФЛ через «Задачи организации»

Если через задачи организации неудобно, то можно сформировать вручную: раздел «Операции» – «Уведомления» – введите «Единый налоговый счет».

Как сформировать уведомление по НДФЛ вручную

Как выглядит отчет в программе при заполнении

Декларация по косвенным налогам при импорте из ЕАЭС

Далее идет декларация по косвенным налогам при импорте из ЕАЭС за февраль 2024-го. Ее следует подавать 20 марта 2024 года, если у ИП имеются такие товары. Организации после приобретения товаров в государствах ЕАЭС должны сформировать и отправить в налоговую службу декларацию по косвенным налогам при импорте товаров из государств – членов ЕАЭС до 20-го числа включительно за следующим месяцем, когда товары были приняты к учету.

Внимание

Оплатить налог должны все налогоплательщики, в том числе и те, кто не платят НДС. Но есть один нюанс: НДС к вычету принимают только плательщики этого налога (например, упрощенцы не имеют на это права (Письмо Минфина РФ от 23.11.2012 № 03-07-08/329)).

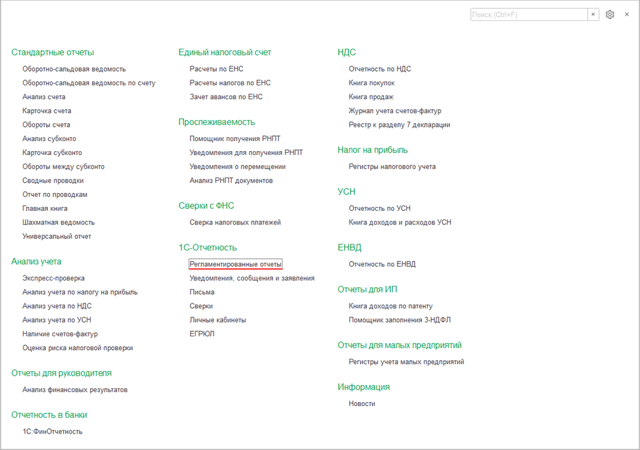

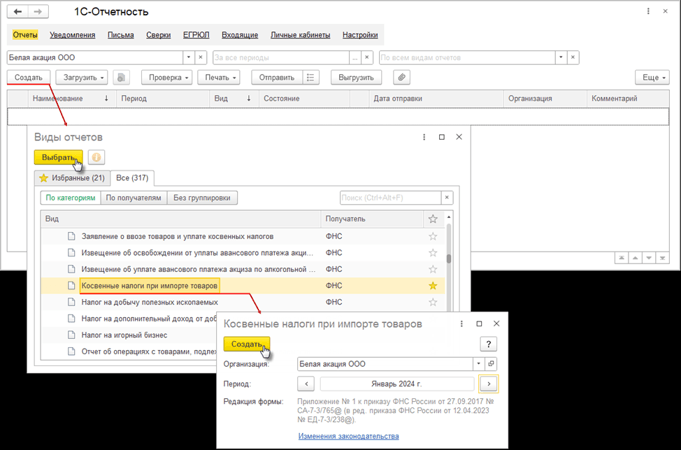

Оприходуем товары ЕАЭС через документ «Поступление (акт, накладная)». Далее заполняем документ «Заявление о ввозе товаров» в разрезе каждого поставщика и договора. Отправляем в ИФНС вместе с декларацией. Сама декларация заполняется автоматически и найти ее можно в разделе «Отчетность» – «Регламентированные отчеты» – «Создать» – «Косвенные налоги при импорте товаров».

Где искать декларацию

Как создать декларацию

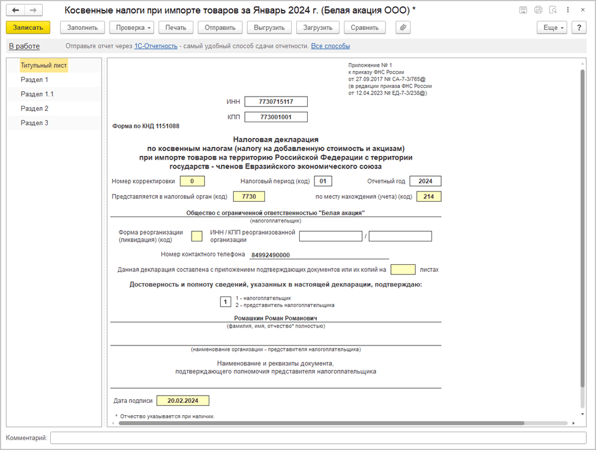

Титульный лист декларации

Титульный лист и раздел 1 заполняют все налогоплательщики, принявшие импортированные товары, а раздел 2 заполняют лишь те, кто импортировали подакцизные товары с территорий стран – членов ЕАЭС.

Какие еще отчеты есть в марте

25 марта следует будет сдать несколько отчетов.

- Декларация по налогу на прибыль за 2023 год в ИФНС

- Декларация по налогу на прибыль за январь–февраль 2024 года в ИФНС

- Декларация по ЕСХН за 2023 год в ИФНС

- Декларация по УСН за 2023 год в ИФНС

- Персонифицированные сведения о физических лицах (бывшая СЗВ-М) за февраль 2024 года в ИФНС

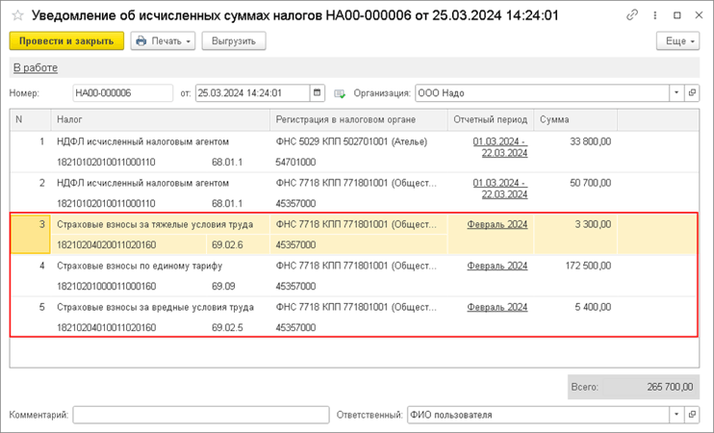

- Уведомление о суммах начисленных налогов по сроку уплаты в марте 2024 года: страховые взносы за февраль 2024 года, НДФЛ, удержанный с 01.03.2024 по 22.03.2024.

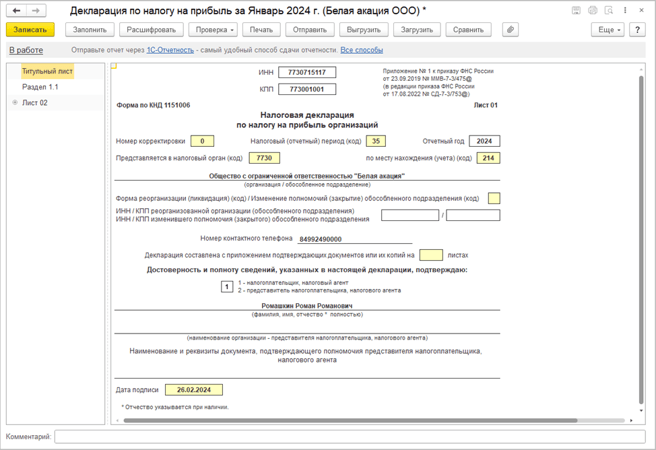

Декларации по налогу на прибыль

Декларацию по налогу на прибыль за 2023 год и декларацию по налогу на прибыль за январь–февраль 2024 года в ИФНС сдаются по утвержденной форме (Приказ ФНС России от 23.09.2019 № ММВ-7-3/475@ в ред. Приказа ФНС России от 17.08.2022 № СД-7-3/753@).

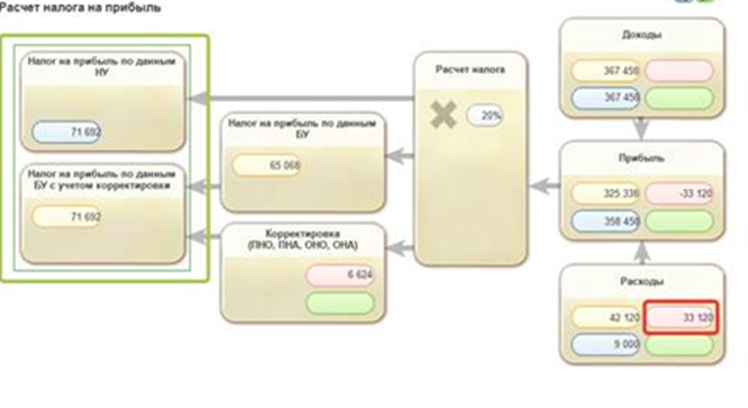

Для автоматического заполнения потребуется в программе 1С:Бухгалтерия ред. 8.3 закрыть весь декабрь 2023 года. После проведения операции «Закрытие месяца» сформируется финансовый результат и начислится налог на прибыль. Чтобы проверить их корректность, можно использовать в разделе «Отчеты» – «Анализ учета по налогу на прибыль», чтобы сравнить суммы:

- проверка корректности справки-расчета налога на прибыль за период (налоговый учет), зайдите в раздел «Операции» – «Справки-расчеты» – «Расчет налога на прибыль»;

- если в организации применяется ПБУ 18, то сравниваем ПНР или ПНД в справке-расчете «Расход по налогу на прибыль», раздел «Операции» – «Справки-расчеты» – «Расход по налогу на прибыль».

Проверка корректности

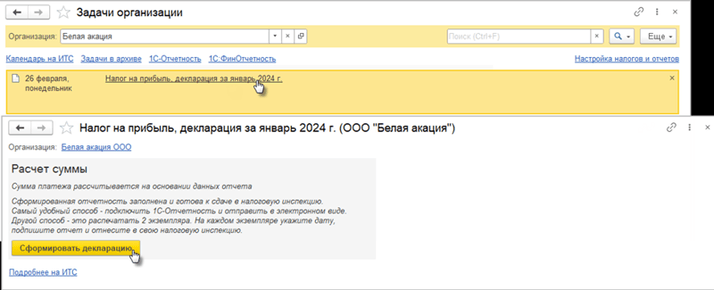

Формирование декларации

Формирование декларации

Декларация в программе

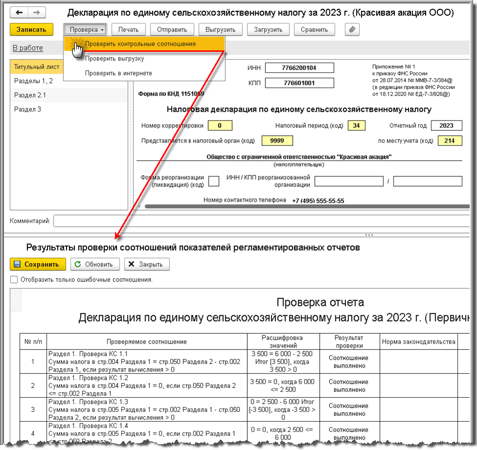

Декларация по ЕСХН

Для создания декларации по ЕСХН используем раздел «Главное» – «Задачи организации» или раздел «Отчеты» – «Регламентированные отчеты» – «Декларация по ЕСХН за 2023 году в ИФНС», далее нажимаем «Заполнить», если ИП на ЕСХН (форма и порядок заполнения утверждены Приказом ФНС России от 28.07.2014 № MMB-7-3/384@).

Нюансы заполнения декларации:

- все значения показателей стоимости выражены в рублях;

- значения ниже 50 копеек округляют в меньшую сторону;

- значения выше 50 копеек округляют в большую сторону;

- текст в ячейках вводят прописными буквами слева направо.

Цифры и коды следует вводить слева направо, при этом в последней пустой ячейке ставится прочерк. Исправление ошибок путем внесения поправок или другими подобными способами не допускается.

На каждом листе декларации:

- предприятия указывают ИНН и КПП, а предприниматели — только ИНН;

- ячейку для ИНН заполняют слева направо;

- две последние ячейки заполняют через тире для 10-значного кода предприятия;

- все страницы декларации нумеруют последовательно.

Найти ее в 1С:Бухгалтерия ред. 8.3 можно в разделе Отчеты» – «1С-Отчетность» – «Регламентированные отчеты» – «Декларация по единому сельскохозяйственному налогу».

Декларация в 1С:Бухгалтерия

Декларация по УСН за 2023 год для ИП на УСН

Рассмотрим состав декларации. Упрощенец на объекте «Доходы» представляет титульный лист, далее раздел 1.1 «Сумма налога к уплате», где идет сумма налога к уплате, сумма авансовых платежей к уплате, и раздел 2.1 «Расчет налога», где происходит именно расчет налога. Есть еще раздел 3, заполняют его те, кто использовал средства целевого назначения.

Форма декларации скорректирована в связи с введением с 2023 года единого платежа и изменением сроков уплаты авансов и налогов (п. 7 ст. 346.21 и п. 1 ст. 346.23 НК РФ).

Найти ее в 1С:Бухгалтерия ред. 8.3 можно в разделе Отчеты» – «1С-Отчетность» – «Регламентированные отчеты» – «Декларация по УСН».

Где найти декларацию в 1С

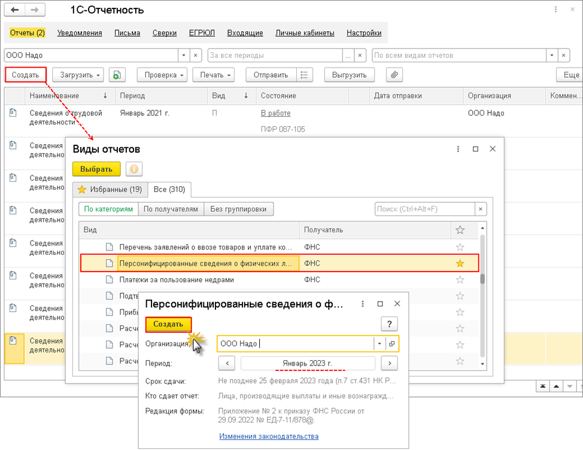

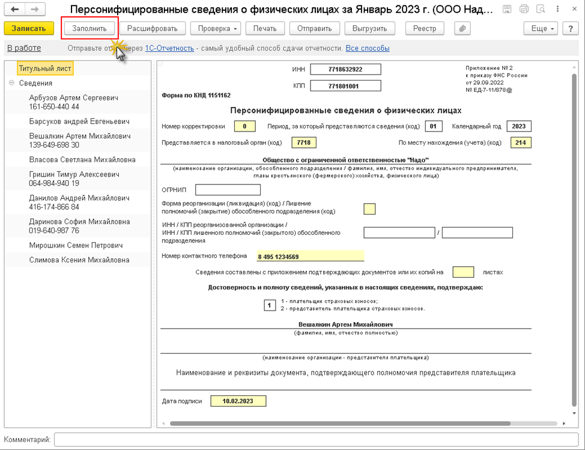

Персонифицированные сведения о физлицах

Отчет называется «Персонифицированные сведения о физических лицах за февраль 2024 года», бывшая СЗВ-М. С 2023 года нужно подавать личные данные на всех, кто оформляет обязательное страхование:

- ГПД.

- Трудовые договоры.

- Договоры об уступке исключительных прав на результаты интеллектуальной деятельности.

- Договор авторского заказа (ГПХ).

- Договоры об уступке исключительных прав на результаты интеллектуальной деятельности.

- Договор о предоставлении лицензии на издание.

- Лицензионные договоры о предоставлении прав на использование результатов интеллектуальной деятельности.

Персонифицированные сведения о физлицах в программе 1С:Бухгалтерия ред. 8.3 заполняют через раздел «Отчеты» – «Регламентированные отчеты» – «Создать» – «Персонифицированные сведения о физических лицах».

Где искать отчеты в 1С

Заполнение отчета в 1С

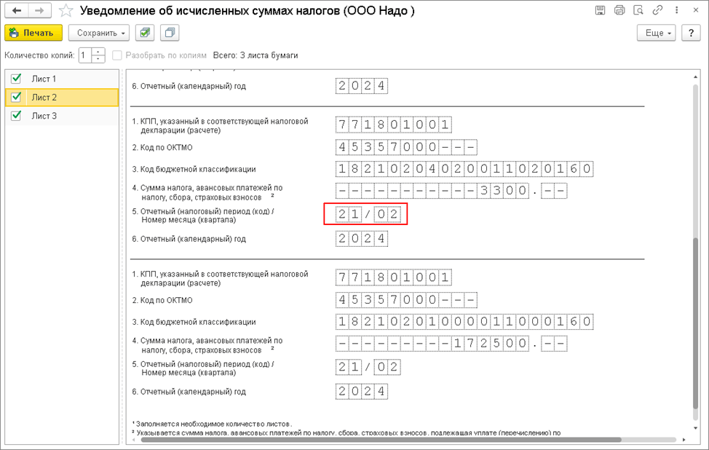

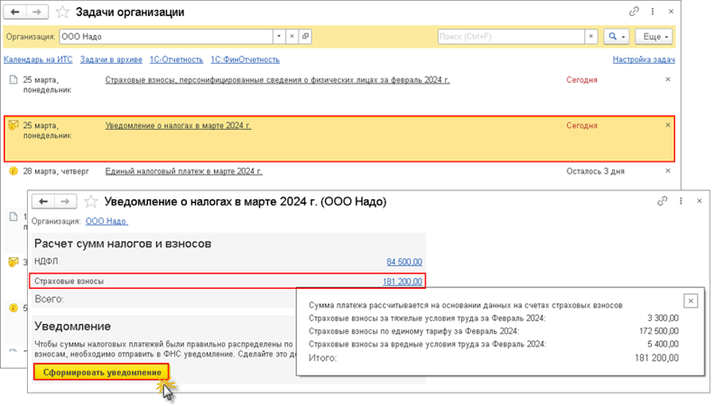

Уведомление о суммах исчисленных налогов

Уведомление о суммах начисленных налогов по сроку уплаты в марте 2024 года: страховые взносы за февраль 2024 года, НДФЛ, удержанный с 01.03.2024 по 22.03.2024.

Внимание

Индивидуальные предприниматели не подают уведомление о страховых взносах за себя.

А уведомление о суммах начисленных налогов по НДФЛ, удержанного с 01.03.2024 по 22.03.2024, заполняется аналогично уведомлению, о котором говорили в начале статьи.

Остались вопросы? Свяжитесь с нами по номеру: +7 (499) 956-21-70 или по почте tlm1c@4dk.ru.